保险是啥?简单说就是当意外发生时,能为投保人将经济损失降至最低的预防动作。在美国,除了健康保险、房屋保险和汽车保险,人寿保险也是同等重要。有人认为,人寿保险是对自己与家人负责的做法之一,但也不少人对于人寿保险感觉很触霉头,不仅看不见也未必用的到,每个月还要一直缴保费的特性而犹豫却步,甚至是不理解到底什么是人寿保险?为何要保它?还有好处到底是什么?本篇就为各位伙伴整理出美国人寿保险入门科普,从5W2H下手,一篇快速了解人寿保险大小事!

人寿保险是对「生命」做的保险,是针对投保人的生死作为保险事件,投保人缴纳约定的保险费,若被保险人于保险期内因受伤、疾病、年老等因素而死亡,或生存至一定年龄时,保险人(也就是保险公司)将会履行给付保险金。

人寿保险一定要在过世以后,才能使用到吗?

以往的寿险只是过世后留给家人的保障,现在的寿险在过世前也可先运用,提前享受「生前福利」。例如某些能累积保单现金价值的寿险,投保者可透过保单现金值货款和提取红利来享受生前福利,例如用来补充退休收入、支付子女教育基金或家庭开支等。(依各家寿险类型各有所异)

还有一种活着就用得到的人寿保险,可以提前领取身故理赔金(Death Benefit)以支付慢性、重大疾病或绝症的相关费用。这种保险不是用现金价值,也不是提取红利,而是提前支取身故理赔金来使用。

●万一因故忽然不在了,家人需要多少钱和多长时间才能补足收入缺口?

●还有多少房贷和其他债务要支付?

●下一代还需要多少经济支持,如大学学费?

俗话说,不怕一万只怕万一。人寿保险的最大目的就是为自己的家人及下一代的未来提供一定程度的经济保障,在意外发生时,能给家人多一份经济支柱。人寿保险这是投保人与保险公司间所签订的一种合约,投保人固定支付指定保费,保险公司在投保者过世后或发生意外后支付给受益人一笔理赔金。根据不同的人寿保险类型,除了能提供身故保障,某些人寿保险还有累积资金的功能,可将钱存下来或做投资,供未来使用。

此外,美国遗产税高达40%,但寿险最后的赔偿金无论高低,都无须缴纳所得税且不适用于联邦遗产税(依各州遗产税规定为准),因此寿险也被视为理想的避税工具,特别是对富裕家庭而言。

几个常见的人寿保险目的与作用:(依不同寿险类型而有所异)

●家庭保障

●退休补贴

●储蓄用途

●投资理财

●遗产避税规划

●儿女未来教育支出

●保障房贷资金来源

●医疗费用

●丧葬费用

●个人贷款

一些寿险保单的隐藏福利:(视不同寿险类型及保单而有所异)

基本上是任何人。人寿保险可保障投保人的家人,避免他们在投保人发生意外或过世后面临经济困难,特别当投保人为家中主要经济支柱时格外重要。

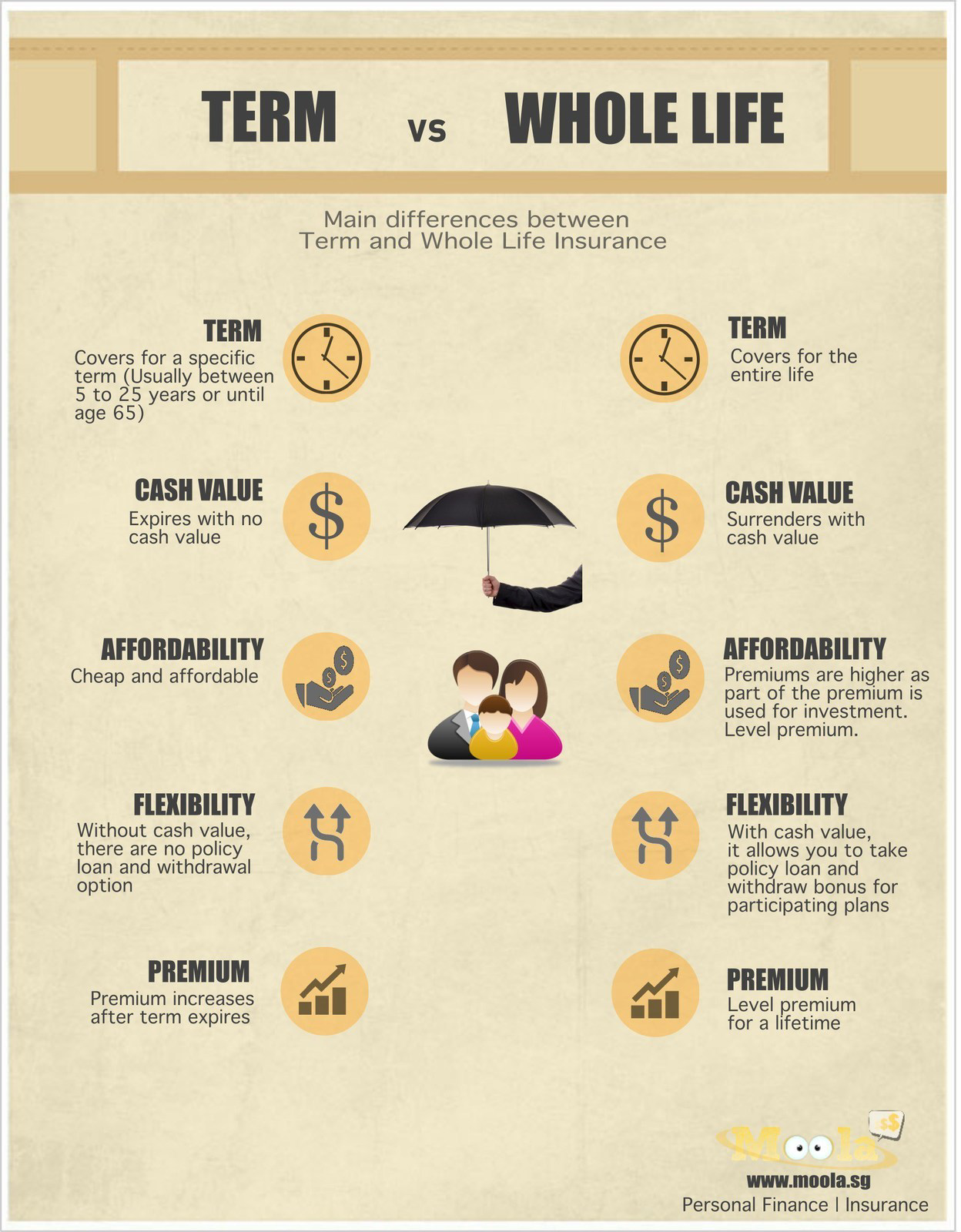

美国寿险主要分为四大类:定期寿险Term Life、终身寿险 Whole Life、储蓄型寿险/万能寿险Universal Life、投资型万能寿险Variable/Indexed Universal Life。

※购买保险时,应要了解整个家庭情况,包含工作、资产负债、收入支出等条件去作全面分析,并依此进行保险、退休、房产、子女教育、投资、个人所得税等全面规划,进而实现理财目标。※

深入说明:

这类保险只保一定的期限,如10年、15年、20年和30年的保险期,现在还有35年的计划,这类寿险属于暂时保险,若投保人在保险期限内死亡,保险公司将会支付赔偿金;若投保人在期限到期后死亡,保险公司将不会支付赔偿金,因为保险已过期。

特点:

缺点:

●无现金价值:定期保险费不包含储蓄因素,无法有现金价值累积效果。

简单说就是终身,该保险的有效期直至投保人去世为止,从投保人交纳第一次保费到最后死亡的终生都是受保护的。通常美国的终身寿险都有红利分配。投保人所缴保费在支付保险成本后,保险公司会将剩余的部分投入储蓄/投资帐户(savings/separate account),进行较保守的投资,并会根据获得盈利定期发红利给投保人。

特点:

缺点:

和终身寿险很相似,都是终身型寿险,储蓄型寿险是结合「保险」与「储蓄」双效合一商品,保费在支付保险成本后,会投入另设的储蓄/投资帐户(savings/separate account)进行投资。储蓄型寿险和终身寿险的最大差别在于储蓄型寿险的条例更灵活、缴费更自由。

特点:

缺点:

原理和前一点的储蓄型寿险相似,同样提供死亡赔偿和现金值,最大差别在于投资型寿险的投保者可在保险公司提供的基金范围内自行选择投资标的来获得相应的投资报酬,且投资标的多为风险较大的金融市场,如S&P 500或新兴市场股指等,并且根据不同的保险条款,投保人可选择是否收益封顶/保本或两者取一。获得相应的投资回报。

● 终身持有且具有现金价值,所缴保费一部份会拿来买保险,剩余部份则用来投资。

● 投资风险有高有低,高报酬意味高风险,因此理赔金可能增加也可能减少,现金值也不能保证。

● 同样具备避收益税和遗产税的功能。

● 投保者可随时从现金值里借钱,几乎是零利率且无需交税。

● 部分保险公司也会提供其他附加福利供选择,如长期护理、重病取钱和部分生前福利。

投资型万能寿险Variable Universal life(简称VUL):

●可在保险公司提供的基金范围内自行选择基金投资组合

●投资报酬不封顶也不保本,因此若投资帐户亏损过大,投保人的保险帐户将出现亏损,则投保人需追加更多现金来维持保险有效性。

指数型万能寿险Indexed Universal Life (简称IUL):

●如其名,是跟踪各大股市指数的万能寿险。

●最大卖点在于投资帐户的投资回报有封顶(通常约13%),但也会有1-2%的保底收益保证。

※ 注意 ※虽然有保底保障,乍看好像不会亏本,但要知道,保费会随投保人年龄增长而提高,因此如果单纯只靠这1-2%的保底收益,仍是不足以cover保费的喔,投保人仍是要持续追加现金才能维持保险有效性。

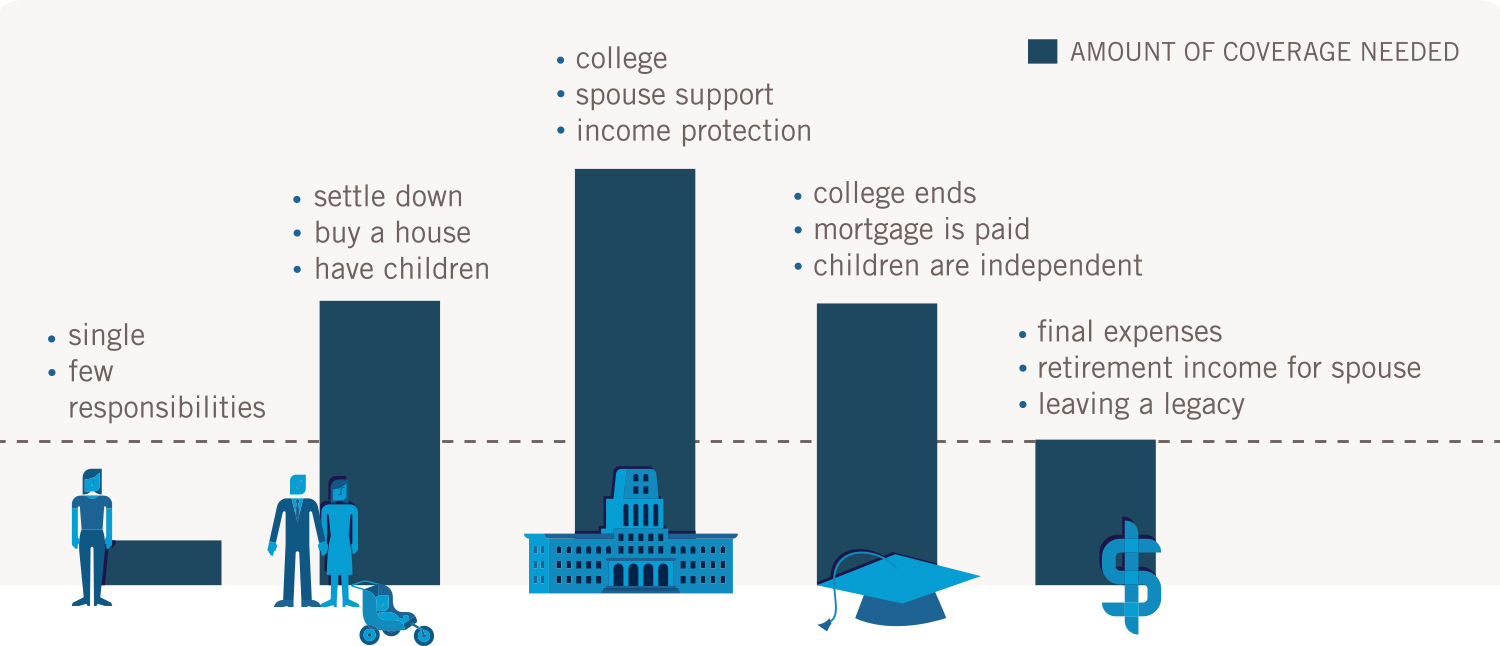

这个问题没有一定的答案,不同人、不同年龄都会有不同的人寿保险需求。但由于人寿保险士针对「生命」做投保,所以基本上越年轻购买,保费也会越便宜。以下也提供几个时机给各位参考:

●贷款买房时:可帮助家人在不幸发生时将贷款还清。

●养育子女时:确保子女未来的生活保障。

●成家时:提供另一半生活上的财物保障。

●单亲家庭的经济支柱

●退休遗产税规划

●其他

美国法律规定民众不可直接从保险公司购买保险,必须经过保险经纪或仲介代理人。

●我还年轻干嘛购买寿险?

不怕一万只怕万一,除了人生意外无法预测。在年轻时购买寿险的最大优势在于保费较低(因为身体健康),也能及早做好理财储蓄计划,替未来累积一笔资金。若日后年纪增长或身体健康出现不利变化,保费将会提高,甚至难以申请通过。

●工作机构有人寿保险了,还要再另外购买吗?

虽然工作单件有提供团体人寿保险,保费很便宜,但其保额通常较有限,当真的需要时可能会不敷使用,或是赔偿条件较严苛,或是离职退休透就会迅速减额或失效。届时若想再申请个人寿险,反可能会因为身体状况及年纪因素而难以办理或保费变高。

●我很早购买人寿保险,现在需要更新吗?

人寿保险应该定期Review,特别当家庭状况、经济条件发生变化时,要考虑是否要改变受益人、是否要购买更多保障、是否要转换或购买其他种类的寿险等。

●没有绿卡或不是美国人身分也能申请保险吗?

可以,详情请咨询专业保险经纪人。

●CIGA是什么?

若保险公司宣布破产,投保人的保险保单该怎么办?有保障吗?说到这个问题,在加州,年金、健康保险和人寿保险是由加州保险担保协会California Insurance Guarantee Association(简写为CIGA)担保,亦即若保险公司宣布破产或倒闭,投保人仍能享有来自CIGA的弥补额度 ─保险额的80%或30万净现金,以较低金额为准做赔偿。

共有 0 条评论

发表评论 取消回复